بهترین سرمایهگذاری در ایران در سال 1398

در شرایط تورمی و بحران رشد افسارگسیخته قیمت دلار، آدمهای مختلف موارد مختلفی را برای سرمایهگذاری انتخاب میکنند. برخی از مردم خرید ملک را مطمئن و سودآور میدانند. برخی دیگر با طلا و سکه پسانداز میکنند. عدهای میخواهند با دلار، پول خود را از آسیب تورم نجات دهند. عده کمی هم در بورس سرمایهگذاری میکنند، هرچند در نظر عموم مردم بورس بیاندازه پرریسک است. اما همه آنها در نهایت به دنبال بهترین سرمایهگذاری در ایران میگردند: یعنی بالاترین سود، کمترین ریسک و بیشترین نقدشوندگی ممکن.

مطالعه بیشتر:

بورس کالا از کسب سود تا تامین مالی

در اینجا نمیخواهیم در مورد اخلاق و تاثیرهای اجتماعی هر مورد سرمایهگذاری بحث کنیم. تنها میخواهیم نگاهی بیندازیم به سابقه هرکدام از این بازارها و ببینیم از سال 1377 تا 1397 هر بازار چه وضعی داشته است. سوال اینجا است که کدام بازار سودآورترین گزینه برای سرمایهگذاری است؟ در این بازه زمانی ایران و آمریکا سه رئیسجمهور متفاوت را تجربه کردهاند. به این ترتیب میتوانیم مدعی شویم که شرایط سیاسی مختلفی را پشتسر گذاشتهایم.

انتخاب مورد سرمایهگذاری و روش بررسی

برای بهدست آوردن مقدار تورم از شاخص قیمت مصرفکننده (CPI) استفاده میکنیم. اگر بازدهی مورد سرمایهگذاری از تورم کمتر باشد، سرمایهگذاری را زیانده درنظر میگیریم. برای بازدهیهای بیشتر از تورم به هزینه فرصت (opportunity cost) سرمایهگذاری نگاه میکنیم. یعنی آیا موردی سودآورتر از انتخاب ما وجود داشته است؟

بهره بانکی را به عنوان سرمایهگذاری بدون ریسک در نظر میگیریم. توجه کنید که سکه، دلار و سهام نقدشوندهتر از سپرده پنجساله هستند. برای آنکه نقدشوندگی (liquidity) کمترین تاثیر را بر محاسبات ما بگذارد، از نرخ بهره سپرده یکساله استفاده میکنیم.

برای دلار و سکه، مبنای محاسبه قیمت در بازار آزاد است. یعنی فرض میکنیم سفتهبازاران به ارز دولتی دسترسی ندارند.

برای زمین از شاخص قیمت زمین تهران (LPI) استفاده میکنیم. مبنای محاسبه، آماری است که بانک مرکزی منتشر میکند. نرخ اجاره سالانه آپارتمان را برابر 7 درصد بهای ملک در نظر میگیریم. (رهن یک پنجم بهای ملک، نرخ تبدیل 10 میلیون رهن در مقابل 300 هزار تومان اجاره.)

باور قیمت ارز در سال 1396 سخت است.

باور قیمت ارز در سال 1396 سخت است.

برای محاسبه بازده بورس از شاخص کل استفاده میکنیم. از آنجایی که در سال 1377 صندوق ETF با درآمدثابت وجود نداشت، یک صندوق فرضی با درآمدثابت 20% را با شاخص کل مقایسه میکنیم. (در زمان تنظیم مقاله، دادههای بانک مرکزی تا سال 1397 تاییدشده بودند.)

بازده سرمایهگذاری از سال 1377 تا امروز

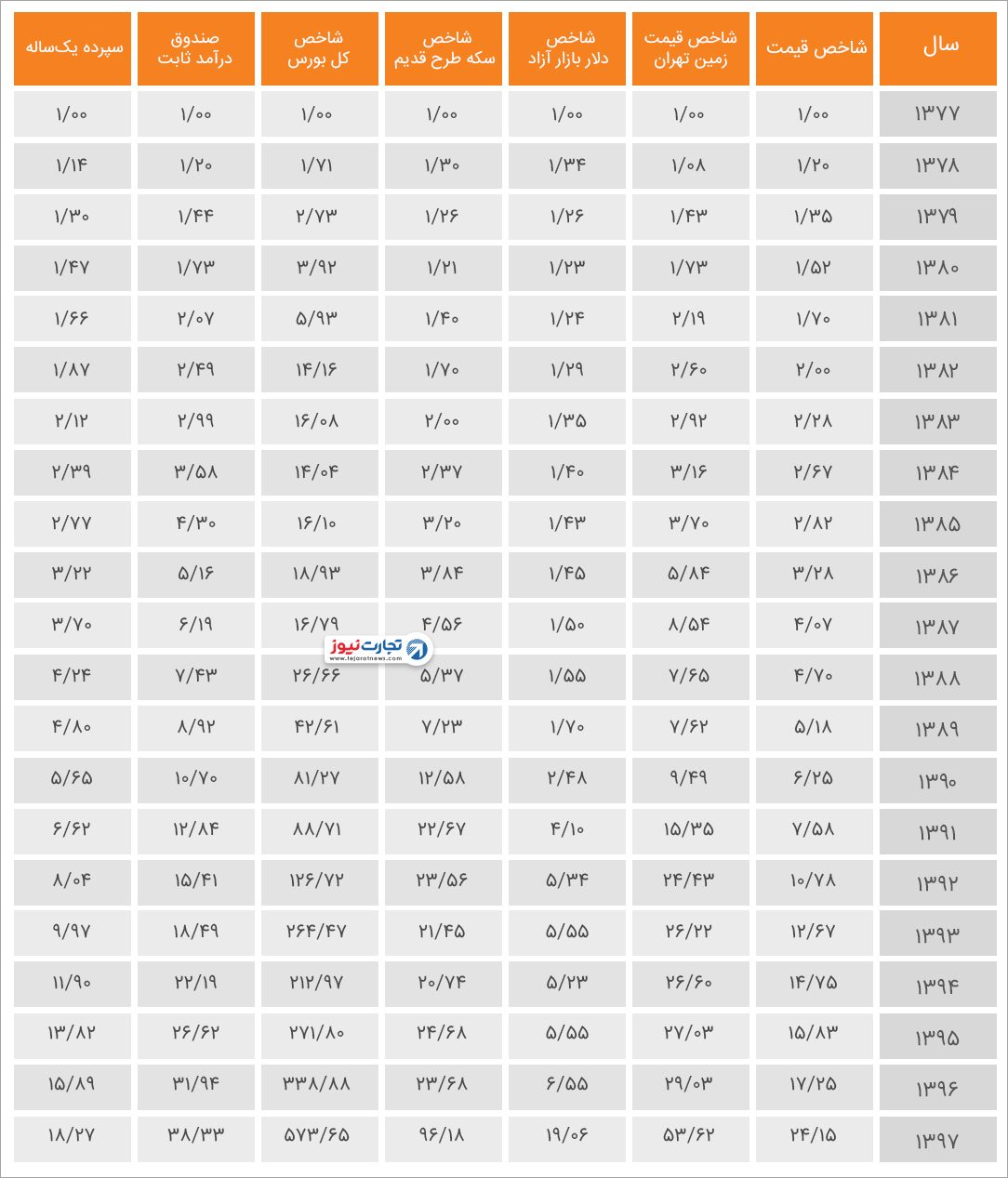

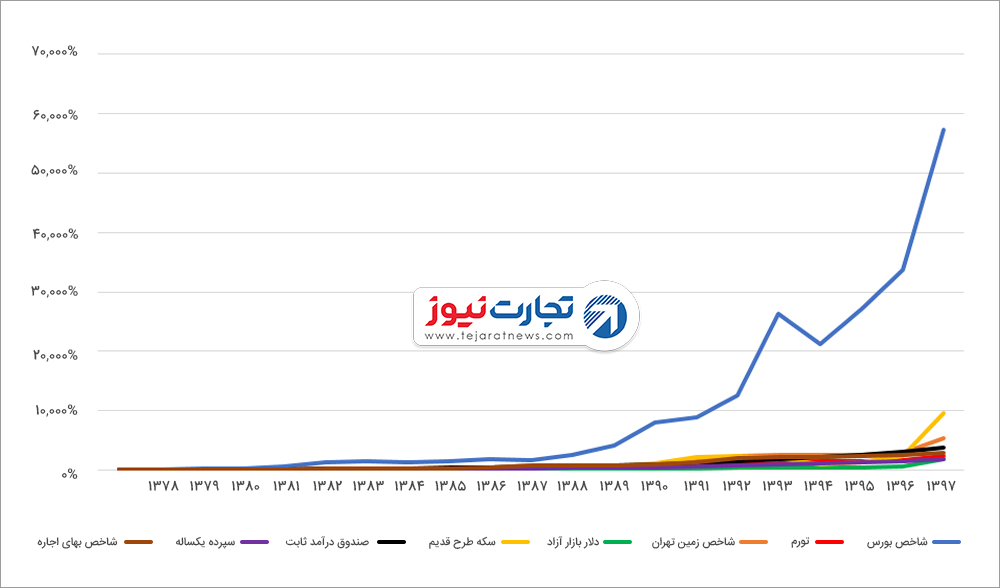

حالا فرض میکنیم یک واحد پول (یک میلیون تومان) در بازارهای مخالف سرمایهگذاری شود. با استفاده از دادههایی که از بانکمرکزی، بازار آزاد و سازمان بورس اوراق بهادار استخراج کردهایم، حساب میکنیم این پول در سالهای مختلف چقدر تغییر میکند. به بیان دیگر برای هر مورد سرمایهگذاری شاخص 1377 برابر با 1 فرض میشود.

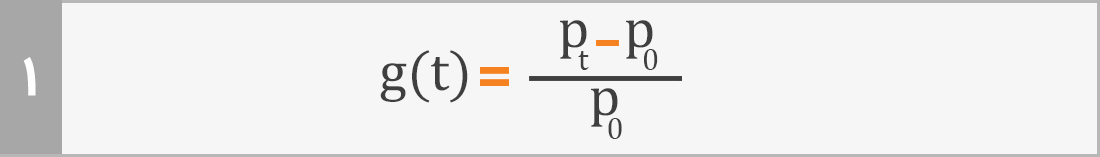

حالا به محاسبه بازدهی هر مورد میپردازیم. برای محاسبه بازدهی از فرمول (1) استفاده میکنیم.

که در آن pt قیمت در سال t و P0 همان یک میلیون تومانی است که سرمایهگذاری کردهایم. بازدهی بازارها به شکل زیر خواهد بود.

این اعداد یعنی کسی که در سال 77 سکه خرید، در پایان سال 97 پولش 95 برابر شد. در حالی که کسی که پولش را به زمین تبدیل کرد توانست دارایی خود را 52 برابر کند.

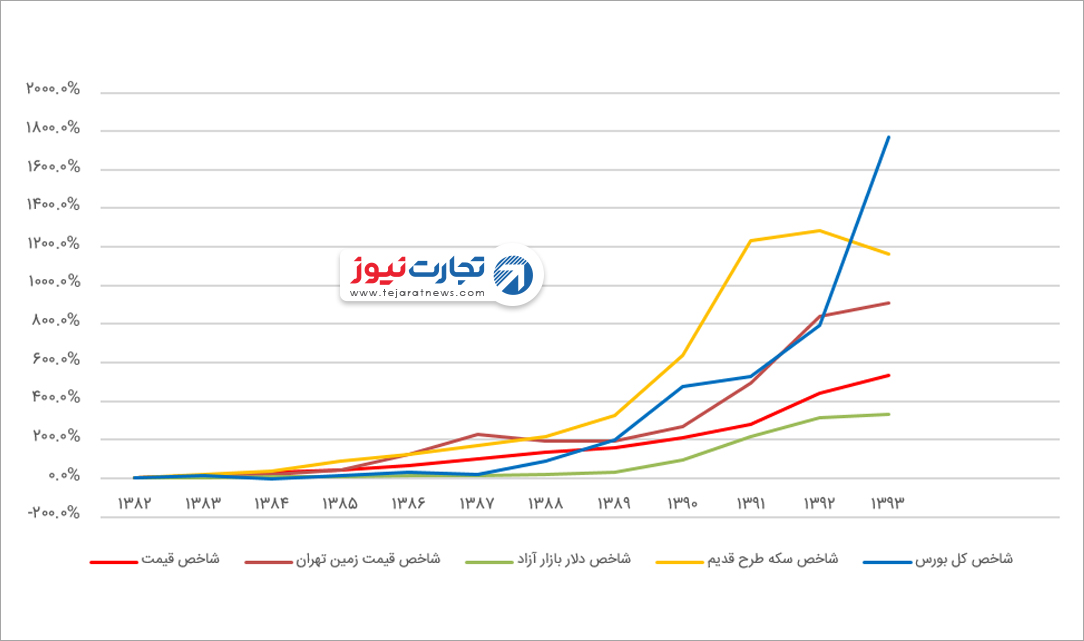

در یک نمودار خطی میتوانیم بازدهی بازارهای مختلف را ببینیم.

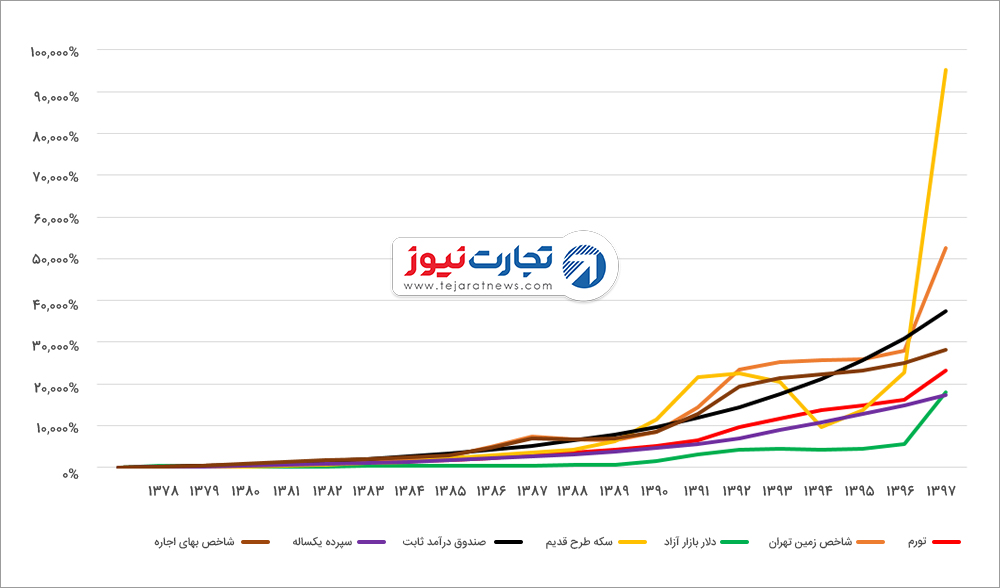

همانطور که میبینیم بازدهی بورس در بلندمدت با هیچکدام از موارد دیگر قابل مقایسه نیست. در نمودار زیر میتوانیم بازدهی سایر سرمایهگذاریها را بدون درنظر گرفتن بورس ببنیم.

بازدهی سرمایهگذاری ناشی از رشد قیمت سکه در مقایسه با قیمت دلار و دیگر موارد سرمایهگذاری جالب توجه است!

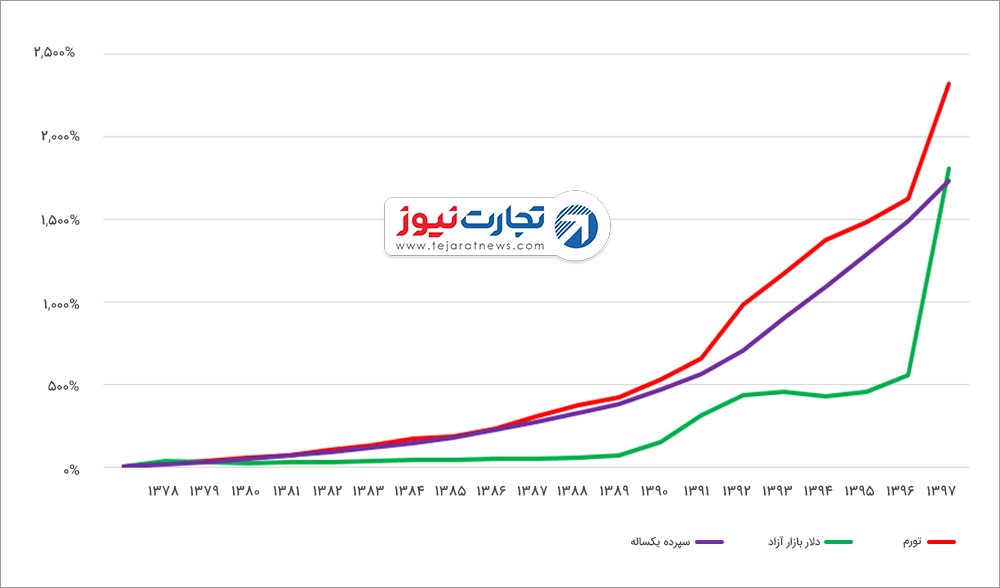

دسته اول: تورم، دلار و سپرده بانکی

دلالهایی که دلار را با فرکانس بالا (HFT) معامله میکنند میتوانند سود کنند. آنها امروز دلار را میخرند و چند دقیقه بعد به قیمتی بالاتر میفروشند. سود آنها از مابه تفاوت خریدوفروش (spread) بهدست میآید نه از انبار کردن و نگهداشتن ارز. حجم و فرکانس بالا معامله باعث میشود سود اندک برای آنها ارزنده باشد.

اما برای کسی که میخواهد تورم را پوشش دهد، نگهداری دلار مفید نخواهد بود. در بلندمدت شاخص قیمت بیشتر از نرخ ارز رشد خواهد کرد. اول آنکه دولت ایران سعی میکند با سرکوب نرخ ارز از رشد طبیعی آن پیشگیری کند و برای این کار از صندوق ذخیره ارزی استفاده میکند. دیگر آنکه در آمریکا هم تورم وجود دارد و ارزش یک اسکناس 1 دلاری در سال 1998 برابر ارزش همین اسکناس در 2018 نبود.

از طرف دیگر میبینیم که سپرده یکساله با تقریب خوبی میتواند تورم را پوشش دهد. در حالی که هر جهشی در قیمت دلار به سرعت به صورت تورم سود را ضایع میکند.

حساب پسانداز پنجساله بیشتر از سپرده یکساله سود میکند، اما اگر سرمایهگذار بخواهد قبل از سررسید حساب خود را ببندد با نرخ شکست (termination fee) روبهرو میشود. برای همین سپرده بانکی بلندمدت مورد سرمایهگذاری مناسبی برای همه شرایط (به خصوص شرایط نااطمینانی) نیست.

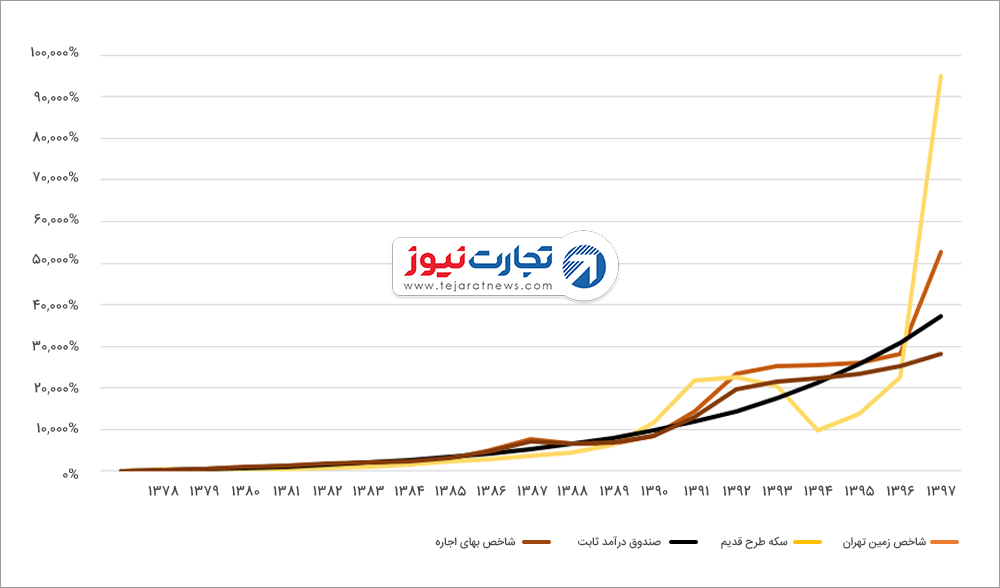

دسته دوم: طلا، زمین و درآمدثابت

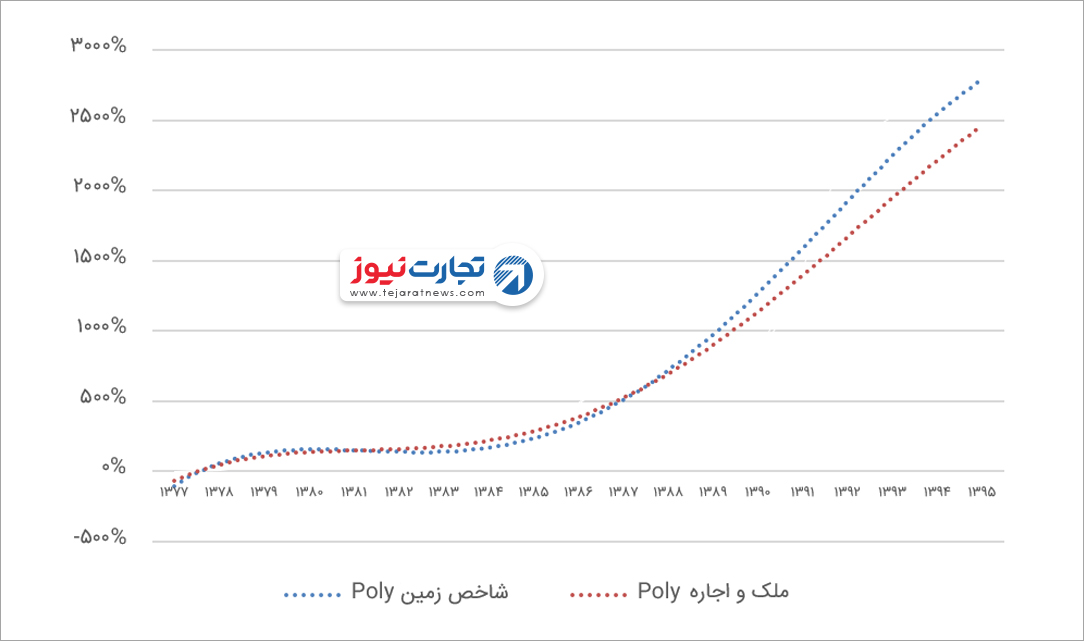

معمولا میگوییم که در بلندمدت رفتار سکه و زمین مسکونی به یکدیگر شبیه است. فرض کنید در سال 1377 میتوانستید یک متر زمین مسکونی را به قیمت 225 هزار تومان (پنج سکه بهار آزادی) بخرید. همین زمین در سال 1395 بیش از شش میلیون تومان قیمت داشت. در آن سال میشد همین زمین را با پنجونیم سکه خرید.

بدون درنظر گرفتن تغییر قیمت در سال 1397 میبینیم که در بلندمدت سکه طلا و زمین مثل صندوق با درآمدثابت 20% عمل میکند. یعنی با نگهداری بلندمدت سکه و زمین میتوانستید سالانه بیستدرصد درآمد کسب کنید، یا اگر میخواستید چیزی را جایگزین خرید سکه و زمین کنید، میتوانستید از صندوق با درآمد ثابت (fixed income fund) استفاده کنید.

بازار مسکن بیشترین سرمایه را به سمت خود جذبکرده است. سرمایهگذاریای که پربازدهترین و نقدشوندهترین گزینه ممکن نیست.

بازار مسکن بیشترین سرمایه را به سمت خود جذبکرده است. سرمایهگذاریای که پربازدهترین و نقدشوندهترین گزینه ممکن نیست.

اما سال 1397 سکه به دلایلی متعدد رشد کرد. خرید آن در مقایسه با موارد دیگر به سرمایهکمتری نیاز دارد و نقدشوندگی آن زیاد است. برای همین عده بسیاری برای حفظ ارزش پول خود، سکه طلا خریدند. خیلی بعید است که بازار مسکن توان داشته باشد که رفتار سکه را تقلید کند. از مقایسه این رشد با وضعیت سال 1390 به نظر میرسد که بازار سکه در بلندمدت امیدوار کننده نباشد و شاهد افت قیمت باشیم. برای همین سکه به هیچ وجه گزینهای مناسب برای سال 1398 نخواهد بود.

دسته سوم: بورس در بلندمدت

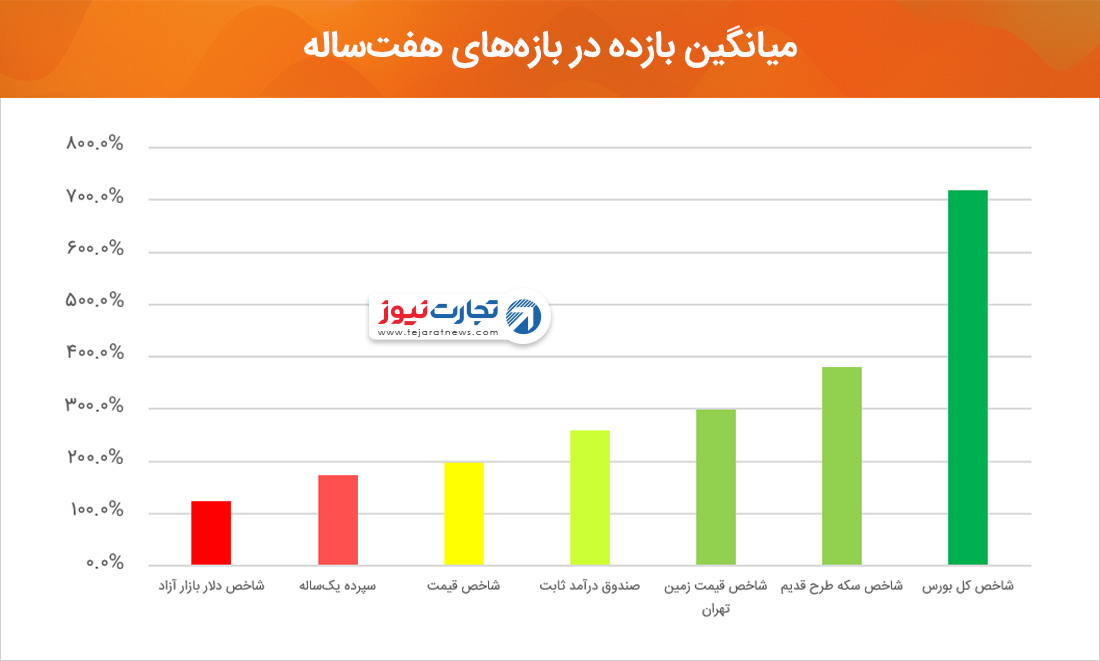

همانطور که گفتیم اگر افق زمانی سرمایهگذاری خود را 20 ساله بگیریم، هیچ سرمایهگذاریای با سرمایهگذاری شاخص (index investment) قابل مقایسه نیست. اما در افق زمانی (time horizon) هفتساله شرایط میتواند متفاوت باشد.

کسی که از 1380 تا 1387 زمین خریده باشد، بیشتر از هر بازار دیگری سود میگیرد. در این دوره جایگاه دوم از آن بورس است. کسی که در سالهای 82، 83 و 84 (قبل از به قدرت رسیدن محمود احمدینژاد) سکه خریده بود، بعد از هفتسال بیشتر از فعالهای بورس سود کسب میکرد (و از سال 96 به امروز). اما در تمام بازههای هفتساله دیگر سرمایهگذاران بورسی بیشترین سود را کسب کردهاند.

نکته دیگر این است که سرمایهگذاری در بورس با افق زمانی کمتر از 5 سال چندان مطمئن نیست. در افقهای زمانی کمتر از 5 سال، صندوق و سپرده بانکی سرمایهگذاریهای مناسبتری هستند. مثلا کسانی که در سال 1382 وارد بورس شدند، در سال 87 تنها 18 درصد سود کرده بودند، در حالی که قیمتها 103 درصد رشد کرده بود.

اما همین سرمایهگذاران در افق بالای ده سال پاداش صبر خود را گرفتند. سالهای 84 تا 87 ( از اواخر دولت خاتمی به اوایل دولت احمدینژاد) بدترین دوران بورس بود. درحالی که قیمت سکه، دلار و مسکن به شکل وحشتناکی رشد کرد. مشکل اصلی اینجا است که کسی نمیدانست 1387 بهترین زمان برای ورود به بورس است. به همین دلیل در بیشتر منابع علمی میگویند پرتفویی که فقط از سهام تشکیل شده باشد، برای افق زمانی بالای 10 سال توجیه دارد.

به طور میانگین بورس در تمام بازههای هفتساله از 1377 تا به امروز بیش از 700% بازدهی داشته است. در پنج دوره گذشته بازدهی بازار بیش از 800% درصد بود. در دورههای هفتساله بازدهی بورس بهطور میانگین چنین بوده است:

اجاره خانه به عنوان شغل

یک مورد سرمایهگذاری دیگر این است که خانه بخریم و آن را اجاره دهیم. پیشفرض صاحبخانهها این است که قیمت خانه متناسب با تورم رشد میکند، اجاره هر مبلغی که باشد سود است، چون بالای خط تورم قرار میگیرد. این پیشفرض درست نیست. قیمت خانه در تهران بیشتر از تورم رشد میکند. چرا که رشد تقاضا برای مسکن، بیشتر از ظرفیت شهر برای عرضه ملک مسکونی است.

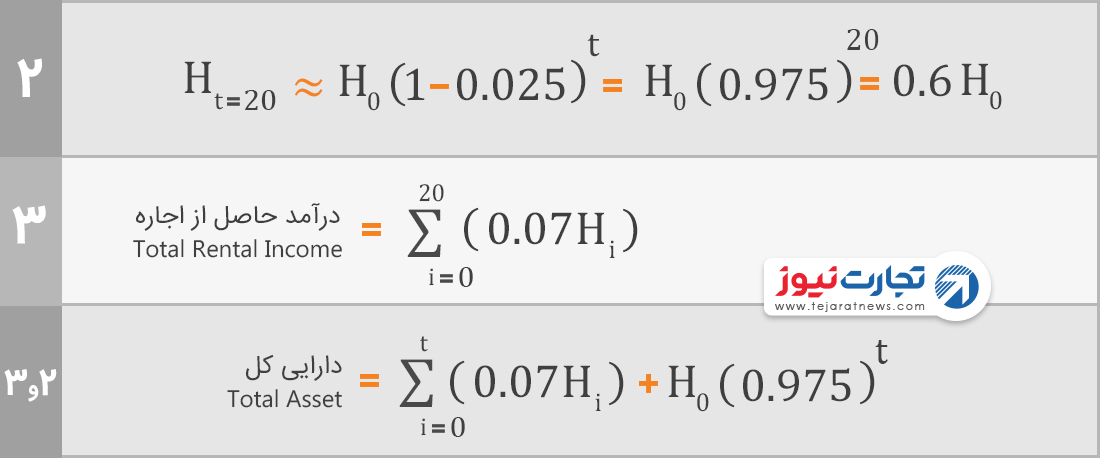

اما نکته مهم در مورد خانه مسکونی، استهلاک (depreciation) است. خانه در تهران هر سال 2?5 درصد از ارزش (نه قیمت) خود را از دست میدهد. یعنی قیمت یک خانه بیست سال ساخت به طور تقریبی 20(0?975) یا 60 درصد ملک مشابه نوساز است (مشابه از نظر متراژ و موقعیت). عدد واقعی میتواند بین 50 تا 70 درصد متغیر باشد. مستاجر هر سال 7 درصد قیمتِ روزِ خانه را به عنوان اجاره میپردازد. پس میتوانیم بگوییم:

که در آن H0 قیمت روز خانه نوساز و Ht قیمت روز خانه tسال ساخت است.

چسبندگی قیمت اجاره

دقت کنید که قیمت خانه کهنه در مناطق مختلف و با توجه به امکانات بنا میتواند متفاوت باشد. همچنین اگر الان بخواهید خانه اجاره کنید ممکن است از شما 8 تا 10 درصد اجاره بگیرند. اما اجاره خانه در مجموع چسبندهتر از قیمت خانه است و معمولا به هماناندازه رشد نمیکند.

برای درک چسبندگی قیمت اجاره (price stickiness) تصور کنید شما در یک خانه ساکن هستید. بهجای پیدا کردن خانه جدید سعی میکنید قرارداد خود را با کمترین رشد تمدید کنید. صاحبخانه هم ترجیح میدهد با شما تمدید کند تا چندماه خانهاش خالی بماند و نیم ماه اجاره را به بنگاه بدهد. به همین دلیل معمولا میانگین اجارهها کمتر از قیمت خانه رشد میکند. از طرف دیگر خریدار مسکن بیشتر از مستاجر قدرت خرید دارد.

از طرف دیگر اگر امسال یک خانه 4 سال ساخت را اجاره کردهاید، موقع تمدید قرارداد در مورد ملکی 5 ساله صحبت میکنید. برای همین در افزایش عدد اجاره، حتما باید کاهش ارزش ملک را مدنظر قرار داد.

توجه کنید که با بالارفتن عمر بنا، استهلاک بر رشد قیمت میچربد. برای همین اگر قصد داریم از اجاره خانه کسب درآمد کنیم، بهتر است افق زمانی خود را بیشتر از ده سال در نظر نگیریم. یعنی خانه هفت تا دهسالساخت را با خانه نوساز عوض کنیم.

بهترین سرمایهگذاری در ایران

در افق کوتاهمدت بهترین سرمایهگذاری صندوق با درآمدثابت است. دیدیم کسانی که در سال 91 و 92 سکه خریدند، در سال 93 در ضرر بودند. نگهداشتن دلار هرگز سودآور نبوده است. سپرده یکساله در بهترین حالت میتواند تورم را پوشش دهد و سپرده پنجساله مشکل نقدشوندگی دارد. از طرفی خرید زمین در تهران کار سادهای نیست و به چند ده میلیارد تومان سرمایه نیاز دارد. مسکن در بلندمدت ارزش خود را از دست میدهد و مسکن قدیمی به سادگی قابل فروختن نیست.

مطالعه بیشتر:

نکاتی طلایی برای سرمایهگذاری در طلا

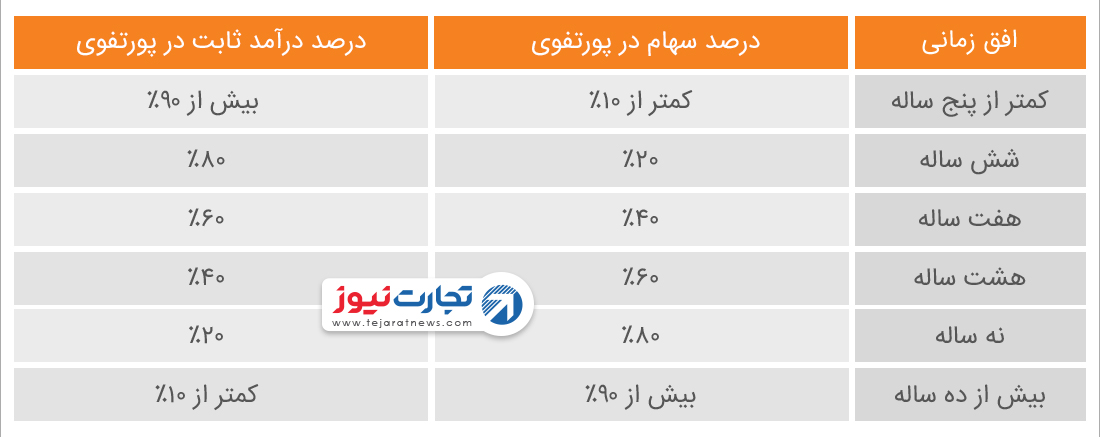

سرمایهگذاری در بورس بهترین گزینه سرمایهگذاری برای افقهای طولانی است. چنین سرمایهگذاری باید برای بازههای دهساله یا بیشتر برنامهریزی کند. به همین دلیل برای محاسبه ارزش ذاتی سهم با جریان آزاد نقدی، از پیشبینی تنزیلیافته دهسال آینده استفاده میکنیم. برای کسانی که دانش کافی برای سرمایهگذاری در بورس ندارند، توصیه میشود از صندوق سهام استفاده کنند، یا از خدمات سبدگردانی نهادهای سرمایهگذاری بهره ببرند. برای کسانی که برنامهای بین 5 تا 10 سال دارند، پرتفویی شامل ترکیبی معقول از درآمدثابت و سهام توصیه میشود.

(واضح است که این یک پیشبینی قطعی نیست و ممکن است اتفاقها و حوادثی که نظیر آنها را کم ندیدهایم، ورق را بهطور کامل برگرداند.)

منبع: تجارت نیوز