بینا:بدون شک یکی از بازار های جذاب سرمایه گذاری در جامعه ما طلاست. این کالا که جزء مهمترین انواع فلزات گرانبهاست، همواره مورد توجه مردم و دولت بوده است. سایت طلای بازر مرکز معاملات و سرمایه گذاری در طلا

طلا: بدون شک یکی از بازار های جذاب سرمایه گذاری در جامعه ما طلاست. این کالا که جزء مهمترین انواع فلزات گرانبهاست، همواره مورد توجه مردم و دولت ها بوده است. سرمایه گذاری در حوزه طلا می تواند به دو صورت کلی انجام گیرد: سکه، طلای زینتی. هر کدام از این دو مورد به تفصیل مورد بررسی قرار می گیرد.

سکه طلا: یکی از مهمترین مزایای سرمایه گذاری در این بازار آن است که سکه قابلیت نقد شوندگی بسیار بالایی دارد. بدین معنا که در هر زمانی که نیاز به نقد کردن سرمایه خود دارید، کافی است که مغازه طلا فروشی پیدا کنید و سکه تان را به او بفروشید. تقریبا همیشه مغازه های طلا فروشی خریدار سکه هستند. مگر مواردی بسیار نادر. دلیل آن هم این است که این مغازه ها سکه را به هر قیمتی بخرند، با قیمتی بالاتر می فروشند و این یعنی در هر حالی خرید و فروش سکه به نفع آن هاست. قابلیت نقد شوندگی سکه تقریبا مانند بانک، و بهتر از بورس اوراق بهادار است.

طلا برای سرمایه گذاری همواره از اولین انتخاب های مردم برای سرمایه گذاری بوده و هست.

نکته مثبت دیگر آن است که با هر مقدار سرمایه می توان در این حوزه سرمایه گذاری وارد شد. چه یک میلیون، چه ده میلیون، چه صد میلیون. این عامل خرید سکه مثل بورس اوراق بهادار و بانک است.

ویژگی دیگر این بازار آن است که عامل زمان برای شما محدودیت به حساب نمی آید. شما هر وقت که خواستید اقدام به خرید کرده و هر وقت که نیاز بود می توانید آن را بفروشید. بدیهی است که در نظر گرفتن عامل زمان در خرید یا فروش تاثیر بسزایی در میزان سود و یا ضرر دارد. اما منظور از عدم محدودیت زمان آن است که مانع زمانی برای نقد شدن سکه وجود ندارد. این امتیاز اصلی بازار سکه نسبت به بانک هاست. با این توضیح که بانک ها هم قبل از موعد توافقی سپرده شما را بر می گردانند، اما درصدی را به عنوان جریمه از اصل سود متعهد شده کسر می کنند.

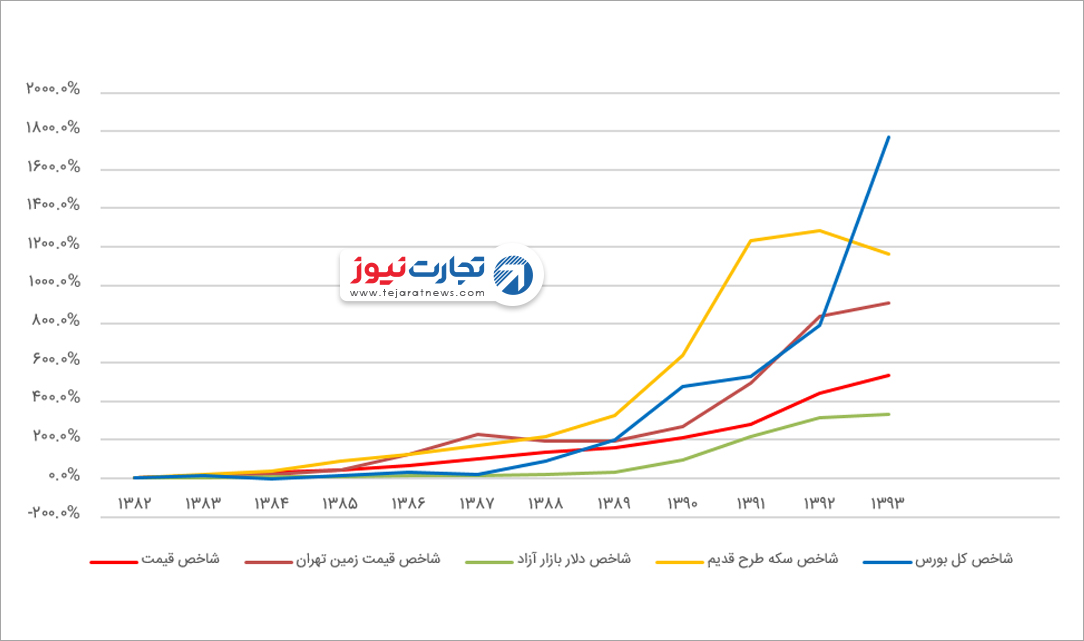

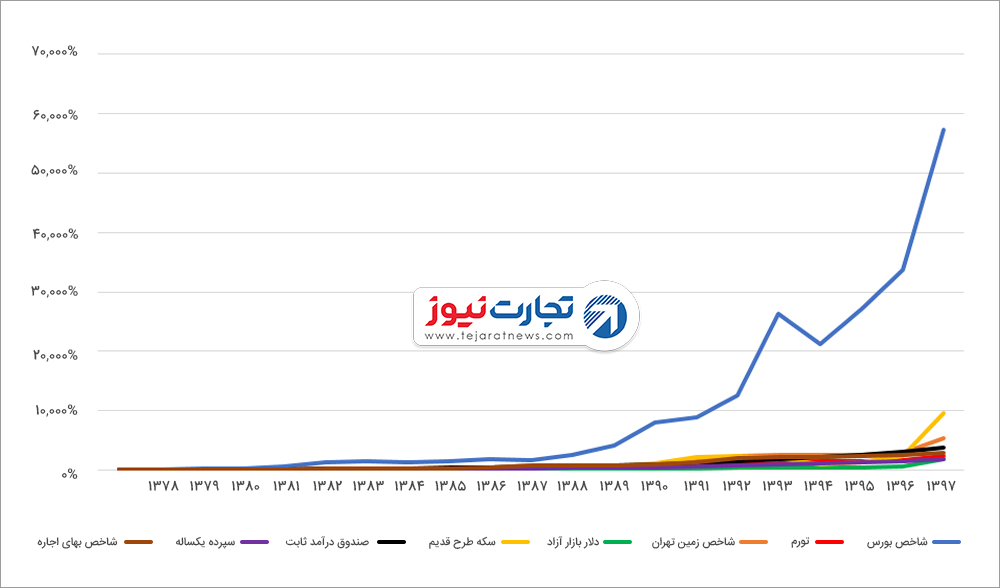

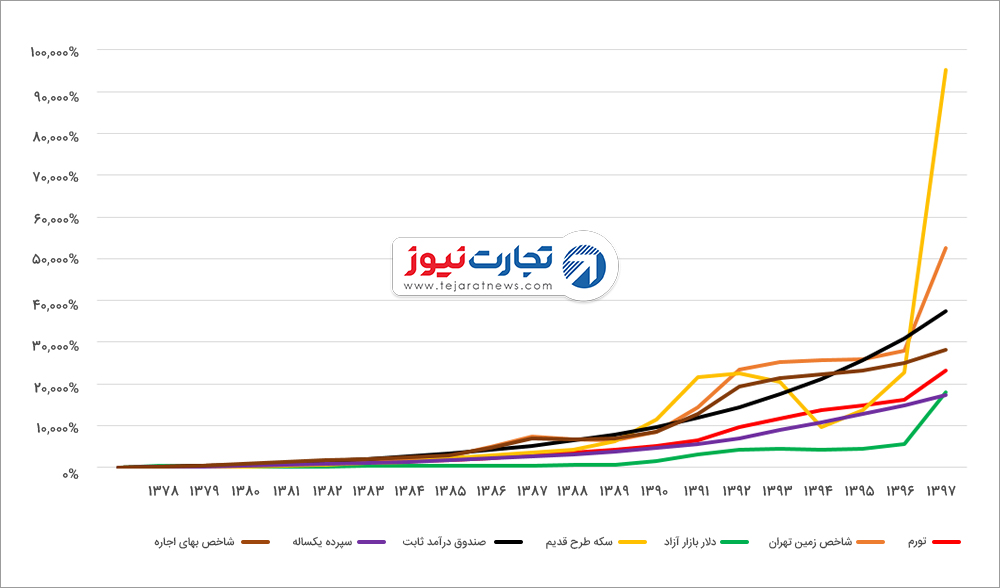

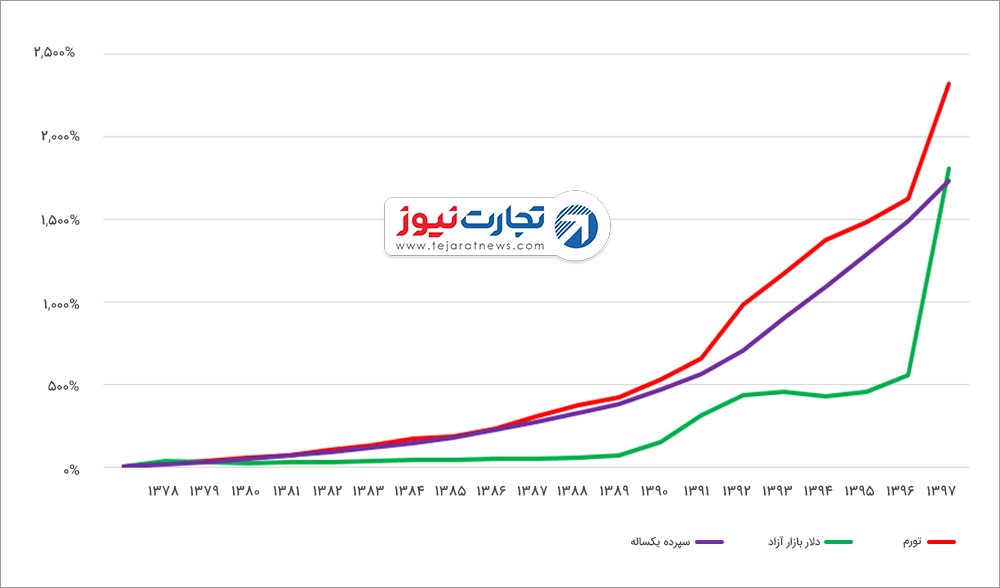

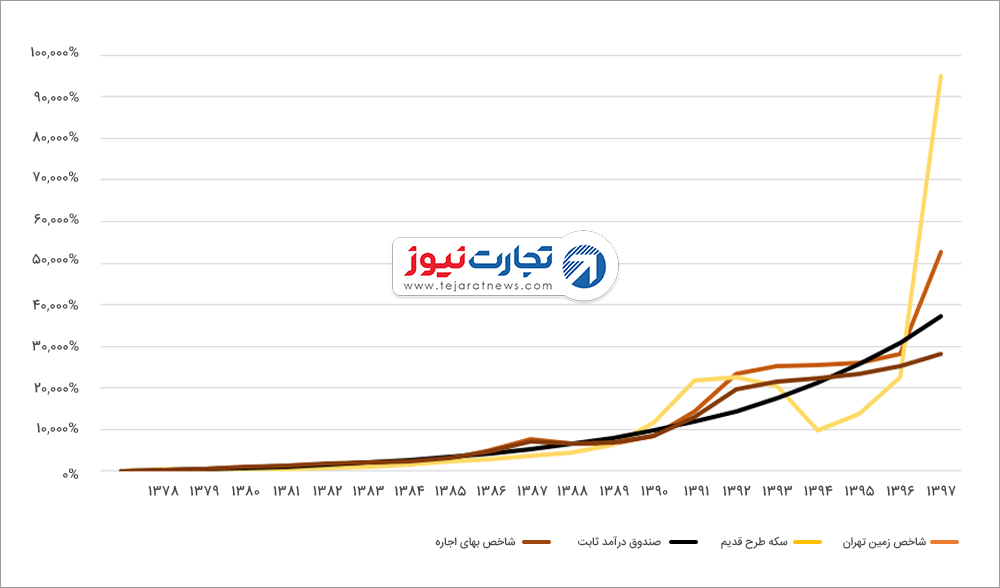

مهمترین عوامل در تحلیل بازار سکه، ریسک و بازده مورد انتظار است. طلا برخلاف بورس و بانک، در معرض دزدیده شدن قرار دارد. در مورد ریسک اقتصادی، آمار ها حاکی از آن است که بازار سکه و طلا در بلند مدت همواره سودآور بوده است. اگرچه در مقاطع زمانی کوتاه تر، سکه همواره نوسان داشته است. بطور مثال در نمودار زیر می توان رشد قیمت طلا در بهمن ماه سال 97 را مشاهده کرد

قیمت طلا متاثر از عواملی از جمله: قیمت طلای جهانی، قیمت ارز و ریسک های مختلف اقتصادی و سیاسی است.

با این توصیفات اگر قصد سرمایه گذاری در بازار سکه طلا را دارید، پیش از ورود به این بازار حتما به نکات ذیل توجه کنید:

الف) قیمت های اعلامی از سوی رسانه ها مربوط به سکه های ضرب سال 1386 است. سکه های قدیمی تر قیمت های کمتری دارند. لذا حتما هنگام خرید مراقب باشید که سکه های ضرب روز یا همان ضرب سال 1386 را خریداری کنید. ممکن است برخی افراد سود جو از غفلت شما استفاده کرده و سکه های قدیمی تر را با قیمت سکه ضرب روز به شما بفروشند. آن وقت هنگام فروش سکه شما متضرر خواهید شد.

ب) پیش از خرید و فروش سکه، حتما از چند مغازه قیمت نهایی بگیرید و از این مطلب خجالت نکشید. حتی اگر مغازه دار دقایقی را برای محاسبه قیمت سکه هایتان صرف کرده است، هیچ تعهدی برای معامله با او ایجاد نشده است. پس سعی کنید در عین رعایت ادب، خجالت را کنار بگذارید.

ج) اگر برخی از سکه های شما از نظر مغازه دار، کم ارزش تر هستند، پیشنهاد می شود که به مغازه دیگری بروید. برخی از مغازه داران از جهل فروشندگان سوء استفاده می کنند و به بهانه های مختلف تلاش می کنند سکه ها را با قیمت کمتری خریداری کنند. عبارت: «این سکه بانکی نیست!»(1) یکی از مواردی است که باعث می شود سکه های شما چند ده هزار تومان از ارزششان کاسته شود. تحقیقات ما حاکی از آن است که در میان سکه های تمام بهار آزادی، سکه غیر بانکی نیست. چه سکه های باز، چه سکه های داخل وکیوم. «سکه های غیربانکی» در سکه های ربع و نیم بهار وجود دارد. اگر اتفاقات مشابهی افتاد، حتما طرف معامله تان را عوض کنید. چرا که متاسفانه برخی افراد به درآمد حلالِ زیادِ خود هم قانع نیستند.

د) در صورت امکان در هنگام خرید از مغازه دار بخواهید تا سکه هایتان وکیوم خود آن مغازه باشد. بدین صورت هنگام فروش سکه ها مغازه دار نمی تواند برای خرید سکه به بهانه های مختلف از قیمت روز سکه کسر کند. البته یادتان باشد که تنها مغازه هایی امکان بسته بندی (وکیوم) سکه را دارند که فقط به مبادله سکه و ارز اشتغال دارند. مغازه های طلا فروشی یا زرگری، امکان قانونی وکیوم سکه را ندارد.

هـ) نکته آخر اینکه سعی کنید سرمایه های اندکتان را هم به سکه تبدیل کنید. اگر هر ماه با باقی مانده حقوقتان فقط یک ربع سکه خریداری کنید، در چند سال آینده سرمایه قابل توجهی را جمع کرده اید.

طلای زینتی: برخی بیشتر علاقمندند به جای سرمایه گذاری در سکه طلا، از طلاهای زینتی استفاده کنند. بدین ترتیب هم سرمایه گذاری کرده اند، هم از زیبایی آن استفاده کرده اند. طلای زینتی مانند سکه، دارای خاصیت نقد شوندگی بالایی است. همچنین برای ورود به این حوزه سرمایه گذاری، با هر مقدار سرمایه می توانید شروع کنید. برای خرید و فروش نیز محدودیت زمانی وجود ندارد. ریسک آن نیز مانند سکه، در بلند مدت بسیار کم است. البته ریسک دزدیده شدن طلای زینتی بیشتر از سکه است. دلیل آن هم این است که معمولا سکه در گاوصندوق و یا مکان های مطمئن و دور از چشم دیگران نگهداری می شود. اما طلای زینتی همراه افراد و جلوی چشم است. طبیعی است که در چنین شرایطی احتمال دزدیده شدن آن بیشتر است. به هر حال در خرید طلای زینتی پیشنهاد می شود به نکات ذیل توجه کنید:

الف) طلاهایی را انتخاب کنید که در آن ها هیچ نوع سنگی استفاده نشده باشد. طلاهایی که دارای جواهر و یا سنگ های اتمی هستند (چه اتمی درجه 1، چه اتمی درجات پایین تر) هنگام خرید و فروش از سود شما کم می کنند. هنگام خرید آن ها، شما مقداری بابت آن ها پول می دهید، اما هنگام فروش هیچ هزینه ای بابت آن ها دریافت نمی کنید. البته طلافروشی ها محاسبات پیچیده ای دارند که شاید اغلب مردم عادی متوجه نحوه محاسبات آن ها نشوند، ولی مطمئن باشید که فرمول های پیچیده آن ها به نفع ما نیست!

ب) یکی از دلایل کاهش سود هنگام فروش طلا، مستعمل شدن آن است. معمولا قیمت طلای دست دوم نسبت به طلای نو ارزان تر است. چون نگاهتان به طلا سرمایه ایست، پیشنهاد می شود که از ابتدا طلای دست دوم بخرید. اینطور هم مقدار طلای بیشتری می خرید، هم هنگام فروش به خاطر افت قیمت ضرر نمی کنید. چرا که خودتان هم با قیمت کمتر آن را خریده اید.

ج) هنگام خرید طلای زینتی به اجرت ساخت آن نیز توجه کنید. هر چه اجرت ساخت در زمان خرید طلا بیشتر باشد، در هنگام فروش قیمت طلا کمتر محاسبه خواهد شد. پس طلا هایی را انتخاب کنید که اجرت ساخت کمتری داشته باشند.

د) به نظر می رسد سود سکه بیشتر از سود طلای زینتی است. اگرچه افزایش و کاهش قیمت طلا بر قیمت سکه اثر مستقیم دارد، اما تجربه نشان داده است که میزان افزایش آن ها برابر نیست. به عبارتی اگر در مدت زمان «الف» با خرید «ب» تومان طلا، «ج» تومان سود کرده اید، اگر همان «ب» تومان را صرف خرید سکه کرده بودید، اکنون بیش از «ج» تومان سود کرده بودید.

به هر حال با توجه به مباحث مطرح شده می توان گفت سرمایه گذاری در بازار طلا در بلند مدت کم ریسک و دارای سود نسبتا قابل قبولی است. فقط به این فکر کنید که طلا ها را کجا می توان نگهداری کرد که از شر دزد ها در امان باشد!

پی نوشت:

سایت طلای بازر

1- منظور آن است که ضرب بانک مرکزی نیست. بلکه در کارگاه های طلاسازی و با طراحی قالب های بانک مرکزی، ضرب شده است.

و اما یکی از ضرورت های مهم برای افرادی که قصد دارند بدانند بهترین نوع طلا برای سرمایه گذاری کدام است و یا سرمایه گذاری در سکه چه زمانی مناسب تر است؟ ویا سرمایه گذاری در سکه بهتر است یا طلا و خیلی موارد دیگر دنبال کردن تحلیل های بازار جهانی طلا می باشد.

با دنبال کردن تحلیل های بازار طلای جهانی می شود آگاهانه تر و دقیق تر تصمیم به سرمایه گذاری گرفت.

در این قسمت به چند تحلیل از موسسات بزرگ تجارت طلا می پردازیم.

روند قیمت طلا چگونه خواهد شد؟

به نقل از کیتکو نیوز ، در حالی که اکثر کارشناسان اقتصادی وال استریت به افزایش قیمت طلا در روزهای آینده رای داده اند، سرمایه گذاران مین استریت پیش بینی کردند قیمت طلا با کاهش روبرو خواهد شد.

بر اساس این گزارش در نظرسنجی این هفته 16 کارشناس ارشد اقتصادی شرکت کردند که از این تعداد 7 نفر معادل 44 درصد به کاهش قیمت طلا رای دادند. 5 نفر دیگر معادل 31 درصد اعلام کردند قیمت طلا افزایش خواهد یافت و 4 نفر معادل 25 درصد نیز گفتند قیمت طلا تغییر چندانی نخواهد داشت.

در نظرسنجی آنلاین نیز 556 نفر شرکت کردند که 286 نفر معادل 51 درصد گفتند قیمت طلا با افزایش روبرو می شود. 192 نفر معادل 35 درصد پیش بینی کردند قیمت طلا کاهش خواهد داشت و 78 نفر معادل 14 درصد نیز اعلام کردند قیمت طلا تغییری نخواهد داشت.

قیمت جهانی طلا به پایین ترین سطح رسید

به نقل از رویترز، نگرانی های مربوط به مذاکرات تجاری آمریکا و چین موجب شده است تا ارزش دلار با افزایش و قیمت طلا با کاهش روبرو شود.

بر اساس این گزارش اظهارات روبرت لایتهایزر نماینده تجاری آمریکا درباره خطر جنگ تجاری با چین موجب شد تا امیدواری سرمایه گذاران درباره حل و فصل مناقشه تجاری پکن و واشنگتن کاهش پیدا کند.

قیمت هر اونس طلا امروز به کمتر از 1319 دلار رسیده است که نسبت به روز گذشته 0.1 درصد کاهش داشته است. این پایین ترین قیمت طلا از 15 فوریه به شمار می رود.

نماینده تجاری آمریکا در اظهاراتی گفت: هنوز زود است که بخواهیم نتیجه مذاکرات تجاری با چین را پیش بینی کنیم و آمریکا همچنان باید تهدید اعمال تعرفه بر کالاهای چینی را حفظ کند.

شاخص ارزش دلار آمریکا نیز پس از اظهارات لایتهایزر با افزایش روبرو شده است. ارزش دلار پیش از این به پایین ترین سطح خود در 3 هفته اخیر رسیده بود.

برخی تحلیلگران اقتصادی بر این باورند که قیمت طلا در کوتاه مدت بین 1310 تا 1330 دلار در نوسان خواهد بود.

به گزارش رویترز،قیمت طلا در بازار نقدی 0.3 درصد رشد داشت و به 1296.61 دلار رسید . در مبادلات روز جمعه در بازه ای از مبادلات طلا رقم 1289.91 دلار را لمس کرد که کمترنی قیمت از 25 ژانویه بود.طلا در هفته گذشته تحت تاثیر قدرت دلار و رشد شاخص بازارسهام جهان 2.6 درصد افت قیمت ثبت کرده بود.

طلا در بازار مبادلات آتی امریکا 0.2 درصد افت داشت و به 1297.20 دلار در هر اونس مبادله شد.

بر اساس اعلام روز یکشنبه یک منبع نزدیک به مذاکرات تجاری به نظر می رسد پکن و واشنگتن نزدیک به توافق هستند و قرار است امرکیا تعرفه های وضع شده بر کالاهای چینی را بردارد و پکن هم متعهد به تغیرات ساختاری در اقتصاد خود بوده و این کشور هم تعرفه های واکنشی خود به اقدامات امریکا را لغو خواهد کرد .

روز یکشنبه وال استریت ژورنال گزارش داد که ترامپ و ژی جینپینگ امکان دارد در زمانی نزدیک به 27 مارس به توافق نامه ای رسمی دست یابند و آنرا امضا کنند.

ترامپ به این دلیل که برنامه وضع تعرفه 25 درصدی را کنار گذاشته و مذاکرات تجاری هم خوب پیش می رود از چین خواست تا فورا تعرفه محصوصلات کشاورزی امریکا را لغو کند.

کیل رودا ،تحلیلگر بازار در IG مارکتزدر ملبورن گفت:" هفته گذشته دلار رشد های متوالی داشت و قیمت طلا را به زیر کشید ،اما ما شاهد تغییر و معکوس شدن روند هستیم ( تحت تاثیر چشم انداز توافق تجاری ) ."

" اقتصاد جهانی هنوز هم در حال کند شدن است و بانک های مرکزی جهان برای حمایت از اقتصاد کشورهای مطبوع ، مجبور به دخالت هستند که در عوض در میان مدت موجب افزایش پتانسیل صعودی طلا خواهد شد ." ...رودا اضافه کرد:" روشن شدن وضعیت جنگ تجاری از بهبود رشد اقتصادی جهان حمایت می کند."

شاخص ارزش دلار در براب سبدی از ارزهای مهم 0.1 درصد افت داشت .

همچنین شاخص دلار فشار بیشتری را هم از جانب توئیت دونالد ترامپ دریافت کرد که گفته بود سیاست فدرال رزرو در سخت تر کردن شرایط مالی (افزایش نرخ بهره ) باعث شده دلار بیش از حد قوی شود و این مورد منجر به لطمه خوردن اقتصاد امریکا شده است."

شاخص بازارسهام امریکا هم در روز دوشنبه تحت تاثیر خبر نزدیک بودن توافق تجاری چسن و امریکا بعد از نزدیک به 1 سال جنگ تجاری ، رشد کرد .

با اینحال وانگ تائو ،تحلیلگر تکنیکال در رویترز اعتقاد دارد که ممکن است طلا به زیر سطح حمایتی 1289 دلار در هر اونس افت کرده و تا سطح حمایتی بعدی یعنی 1271 دلار در هر اونس غقب نشینی کند.

دومنیک اشنایدر، مدیر ارشد در یو بی اس ولتس منیجمنت گفت:" احتمالا طلا در 3 ماه آینده در میانگین قیمت محدودی مبادلاتی خواهد شد ،چراکه آمارهای اقتصادی مثبت در ایالات متحده این انتظار را به وجود آورده تا فدرال رزرو در جایی از سال اقدام به افزایش نرخ بهره کند."....مردم بیشتر به دنبال ریسک کردن خواهند بود که این مورد برای طلا عاملی منفی است.

طلا روز جمعه تحت تاثیر رشد شاخص بازار سهام جهان و روند دلار به زیر سطح مهم روانی 1300 دلاری افت کرد.

در حالیکه قیمت طلا افت می کرد ، میزان ذخایر طلای اس پس در آر گلد تراس،بزرگترنی صندوق ذخیره و سرمایه گذاری با پشتوانه طلای جهان هم در زو جمعه با افت 1.50 درصدی حجم ذخایر خود رو به رو شد که بیشترین افت یکروزه از دسامبر 2016 بود.

اس پس دی آر کلد تراست تمام رشد های خود از ژانویه را از دست داده است و در سال جاری 1.5 درصد افت ثبت کرده است.

ترزا می ،نخست وزیر انگلستان قرار است امروز از برنامه اعطای بودجه 1.6 تریلیون پوندی ( 2.1 تریلیون دلاری ) خود برای کمک و تقویت اقتصاد بریتانیا در زمان برگزیت رو نمایی کند که نگاه ویژه این بودجه به شمال انگلستان خواهد بود.

گروهی از نمایندگان پارلمان انگلستان که قبلتر با طرح خروج ترزا می در ژانویه را رد کرده بودند ،تغییر نظر داده و در صورت گرفتن حمایت های مورد درخواست خود ،از طرح خروج حمایت خواهند کرد.

در بازار سایر فلزات گرانبها ،پالادیوم 0.8 درصد رشد قیمت داشت وبه 1557 دلار در هر اونس رسید.

اونس نقره 0.1درصد رشد داشت و 15.22 دلاری شد ،در حالیکه پلاتین هم 0.1 درصد افزایش قیمت داشت و به 857.65 دلار در هر اونس مبادله می شد.

طلا از بین رفتنی نیست و هیچ آسیبی ازجمله بحران و نوسانات اقتصادی تاثیر منفی روی آن ندارد. پس بنابراین هرکس طلا دارد باید در حفظش بکوشد. در پاسخ به این که «مردم با طلاهایی که دارند چه کاری انجام دهند» تنها فکر و کار مثبت این است که طلاهای شان را نگه دارند.

در حرفه طلا و جواهر، تمام واحدهای بزرگ و کوچک در دنیا، میزان سرمایه خود را به پول حساب نمی کنند و براساس میزان وزن، سرمایه خود را نگهداری می کنند؛ برای اینکه بتوانند در داد و ستدها و معاملات موجودی اولیه خود را حفظ کنند. یعنی اگر شما به یک طلافروش بگویید چه میزان سرمایه دارید، هیچ وقت به شما عدد و رقم ریال نمی دهد بلکه می گوید مثلا یک کیلو یا دو کیلو سرمایه دارم.

تنها چیزی که بلافاصله و سریع می تواند به پول و نقدینگی تبدیل شود، طلا است. جمع تمام این مزایا باعث شده است این روزها توجه همه به طلا جلب شود بنابراین اگر کسی طلا دارد باید در حفظ آن بکوشد.

پیشنهاد میشود بیشتر از طلا های ساخت داخل و کمتر طلا های ساخت خارج از کشور استفاده کنید . در مورد خرید سکه هم باید این نکته را در نظر داشته باشید که قیمت سکه تابع عرضه و تقاضا ست و دارای یک قیمت جهانی میباشد به همین دلیل است که بسیاری از این شرایط سود میبرند و طلا را در داخل ارزان میخرند و در خارج از کشور گران تر به فروش میرسانند . اگر شرایط اقتصادی کشوری سالم باشد قیمت سکه هم با قیمت جهانی آن برابری میکند بنابراین اگر به دنبال سرمایه گذاری روی سکه هستید زمانی آن را بخرید که شرایط اقتصادی از یک ثبات نسبی برخوردار باشد . برای خرید جواهر نیز اگر میخواهید سرمایه تان در معرض ریسک کمتری قرار بگیرد تا حد امکان از جواهرات مرغوب با کیفیت بالا خریداری کنید ، برای سرمایه گذاری باید توجه کنید که جواهرات ارزشمند مانند الماس و زمرد و فیروزه و یاقوت همواره دارای ارزش زیادی هستند اما بر عکس اگر از جواهرات ارزان قیمت و بی کیفیت استفاده کنید سرمایه خود را در معرض خطر قرار داده اید .

برای مزایای سرمایهگذاری در طلا میتوان به موارد زیر اشاره کرد:

قابلیت نقد شوندگی بالا

قابلیت خرید به میزان سرمایه شما

عدم وجود محدودیت زمانی برای خرید طلا

ریسک خرید و فروش پایین

البته طلا به عنوان زینت نیز موردتوجه است ولی با دید سرمایهگذاری کارمزدِ هزینه ساخت دارد؛ بنابراین برخی افراد، علاقهمند به خرید سکه، طلای دست دوم، شمش طلا و طلای آبشده هستند. با این کار هزینه اجرت ساخت را نمیدهند و طلای خریداریشده آنها حکم سرمایه را دارد.

اگر برای سرمایهگذاری طلای آبشده، شمش طلا و یا طلای دست دوم را انتخاب کردهاید حتماً از راهنمایی و مشاوره یک متخصص بهره ببرید؛ اما اگر قصد سرمایهگذاری با خرید طلای زینتی دارید به این نکات توجه کنید:

طلای دست دوم بخرید تا در هنگام فروش کمتر ضرر کنید.

از آن دسته طلاهایی بخرید که در آنها از سنگهای زینتی استفادهنشده باشد.

طلایی را انتخاب کنید که هزینه ساخت آن کمتر تمامشده باشد.

برای سرمایهگذاری، سکه بهتر از طلای زینتی است.

برای سرمایهگذاری، در این صنف بیشتر افراد حرفهای خرید و فروش سکه را پیشنهاد میدهند تا طلای زینتی؛ زیرا هنگام فروش سکه هزینه ساخت آن کم نمیشود و به عنوان سرمایهگذار سود بیشتری خواهید کرد.

به این نکته مهم نیز توجه کنید که اگر شرایط اقتصادی کشوری سالم باشد قیمت سکه با قیمت جهانی آن برابری میکند، بنابراین اگر به دنبال سرمایهگذاری روی سکه هستید زمانی آن را بخرید که شرایط اقتصادی از یک ثبات نسبی برخوردار باشد.

اما بهطورکلی، اگرچه بازار طلا و سکه به شکل سنتی بازار مطمئنی بوده است اما در چند سال اخیر به واسطه التهابات موجود در بازار ارز و ورود سفته بازان به بازار طلا و سکه، سرمایهگذاری در این حوزه با ناامنیهایی مواجه شده است. این دو بازار نیز مانند بازار ارز، این روزها شرایط خاصی دارد و مهمترین اتفاق برای این بازار، تغییر غیرعادی عوامل تأثیرگذار بر نوسانات بازار طلا و سکه است. یکی از این عوامل وابستگی قیمت طلا و سکه به قیمت دلار در ایران است؛ در شرایط عادی قیمت جهانی طلا تعیینکننده نوسانات طلا و سکه بود، اما این روزها نوسانات نرخ دلار است که بر قیمت طلا و سکه تأثیر میگذارد. به همین دلیل میتوان گفت سرمایهگذاری در طلا و سکه یک سرمایهگذاری پر ریسک است.

همچنین این موضوع را در نظر بگیرید علاوه بر اینکه در شرایط فعلی سرمایهگذاری با خرید طلا و سکه ریسک زیادی را برای سرمایهگذاران در پی دارد، آسیبهایی را نیز بر تنه اقتصاد کشور وارد میکند که مهمترین آنها اختلال در زیرساختهای اقتصادی کشور است، زیرا سرمایههای نقدی به جای چرخش چرخ کارخانهها و تولیدات، در منازلدپو میشوند.

یک سرمایهگذاری مطمئن با حمایت از اقتصاد کشور

در کشورهای پیشرفته، مطابق با نیاز افراد به روشهای جدید برای سرمایهگذاری میتوان ردپای سرمایهگذاریهایی را یافت که در ارتباطی تنگاتنگ با تکنولوژی شکل گرفتهاند. یکی از این روشها سرمایهگذاری فردبهفرد یا (Peer To Peer Lending) است که سایت لِندیگ کلاب (Lending Club) و پراسپر (Prosper) مصداقهایی از این روش سرمایهگذاری در دنیا هستند.

در کشور ما متأسفانه بسیاری از این روشها مقهور ماندهاند که شناخت و پیادهسازی آنها میتواند کمک شایانی به رشد اقتصادی داشته باشد. برای مثال،

در شرایط اقتصادی فعلی که حتی کارشناسان مالی نیز در مورد روشهای سنتی سرمایهگذاری مطمئن نیستند، اگر به دنبال حفظ ارزش پول خود هستید علاوه بر سرمایهگذاری در روشهایی که ریسک پایین و بازدهی قابلقبول دارند فراموش نکنید انتخاب روش سرمایهگذاری شما میتواند تیشه به ریشه اقتصاد بزند یا دست یاری به سوی آن دراز کند.

منبع:بینا

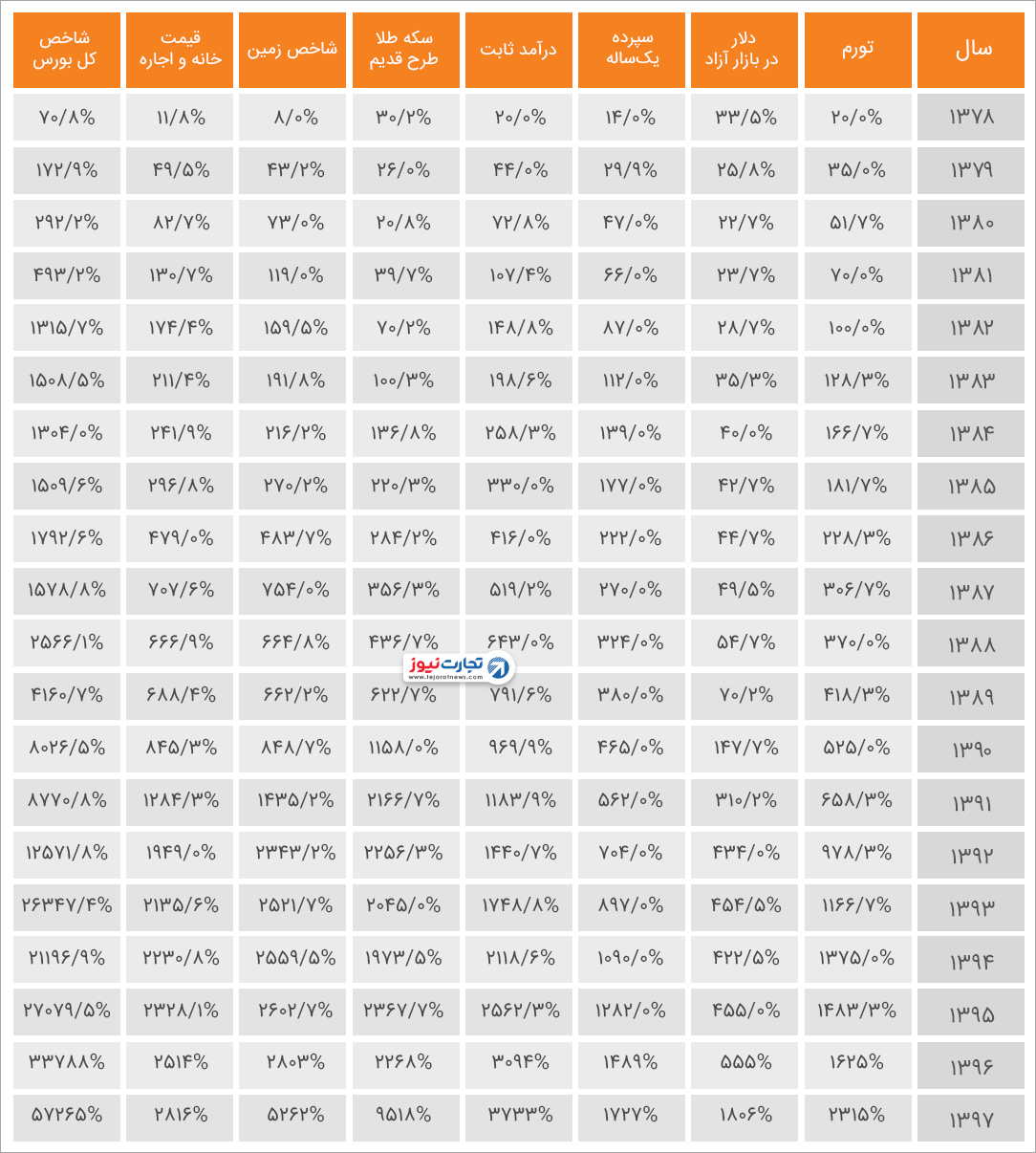

باور قیمت ارز در سال 1396 سخت است.

باور قیمت ارز در سال 1396 سخت است.

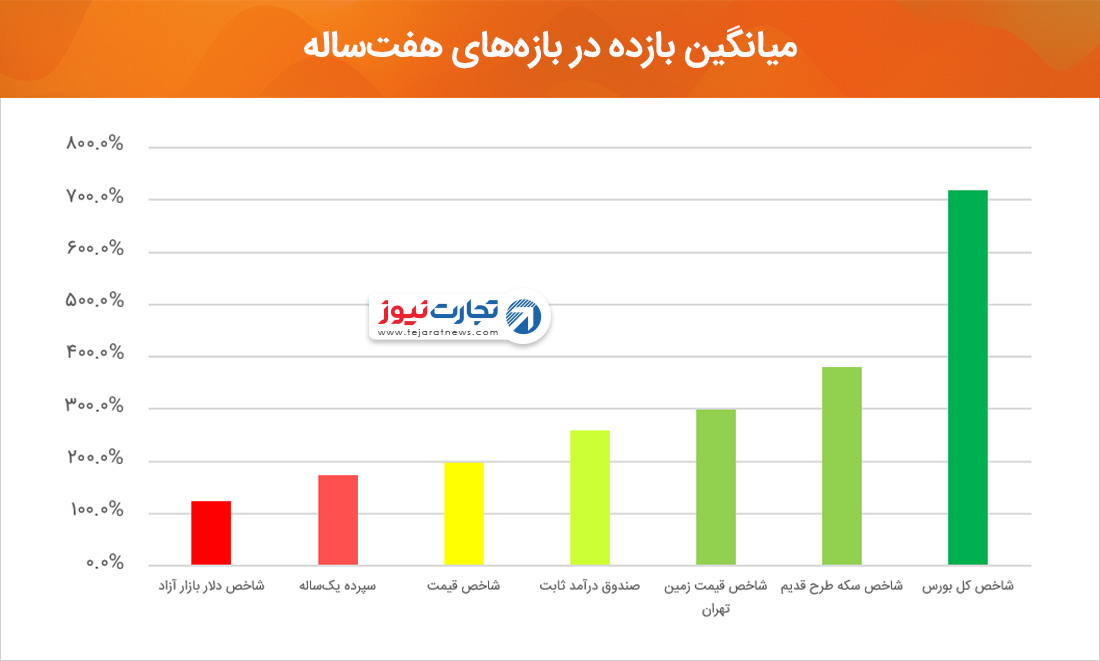

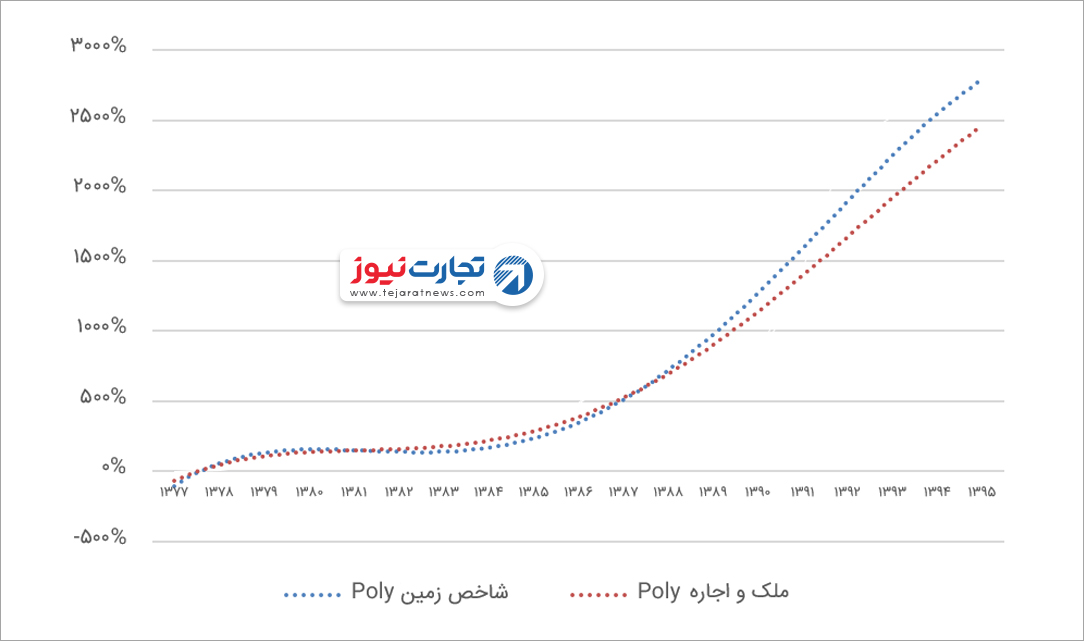

بازار مسکن بیشترین سرمایه را به سمت خود جذبکرده است. سرمایهگذاریای که پربازدهترین و نقدشوندهترین گزینه ممکن نیست.

بازار مسکن بیشترین سرمایه را به سمت خود جذبکرده است. سرمایهگذاریای که پربازدهترین و نقدشوندهترین گزینه ممکن نیست.